Налог на продажу недвижимости: новые правила 2021 года

Все доходы облагаются сборами в государственный бюджет. Естественно, те, что вы получите от продажи квартиры — тоже. Но в 2021 году поменялось много правил и разобраться в них не просто. Можно ли воспользоваться имущественным налоговым вычетом? Сколько и в каком случае придется платить? Читайте в этой статье:

Что такое налог с продажи квартиры?

13%

Базовая ставка налога на доход физлица

Все ваши доходы так или иначе облагаются НДФЛ (налогом на доходы физических лиц) — ваша зарплата и премия, выплаты по патенту и продажа имущества. Естественно, квартира или дом, проданные вами, будут облагаться подоходным налогом. Базовая ставка — 13% от полученной прибыли. Но есть свои нюансы.

Подоходный налог с продажи квартиры не нужно выплачивать если вы:

1. Владеете жильем 3 года (приобретенное до 2016 года) и соблюдено как минимуму одно из условий:

- квартира досталась после приватизации;

- недвижимость перешла по договору пожизненного содержания;

- дом достался как наследство;

- жилплощадь получена как дар от близкого родственника или члена семьи;

- это ваше единственное жилье в собственности (с учетом совместного владения в браке);

2. Владеете жильем 5 лет (приобретено после 2016 года).

3. Налогоплательщик освобождается от обязательств, если жилье продано дешевле, чем вы его купили (но сумма сделки не должна быть меньше 70% от кадастровой стоимости).

Обращаем ваше внимание, что в данном случае речь идет именно о жилой недвижимости, стоимость которой выше 1 млн рублей. Это, как и введение кадастровая стоимость жилья — нововведения в налоговом кодексе, которые в полную силу начали действовать только в 2020-2021 году.

Во всех остальных случаях, избавиться от оплаты НДФЛ не получится. Есть, конечно “секретные” способы обойти правила, но мы не рекомендуем их использовать. Последнее время, контроль за рынком недвижимости усилился и такая экономия может обойтись вам в серьезную сумму (и вашему покупателю тоже). Значительно большую, чем вам бы стоила уплата налогов.

И вместо поисков способов обойти систему, лучше ее использовать на свое благо. Например, воспользуйтесь вычетом. Так и налоги уплачиваются, и вы получаете определенную выгоду.

Как уменьшить налог с продаж

Самый простой и реальный шанс сделать свои выплаты в госбюджет меньше или получить компенсацию — оформить налоговый вычет при продаже квартиры.

Фактически, он может помочь:

- уменьшить налогооблагаемую базу, то есть, из суммы полученной прибыли, отнимают значение вычета. В результате — вы платите меньше;

- получить компенсацию, если вы уже оплатили всю сумму. Они могут уменьшить ваши годовые сборы или однократной выплатой переводятся вам на счет.

В год вы можете получить не более 1 млн рублей вычета. При этом не важно, сколько недвижимости вы продаете — одну квартиру или десять.

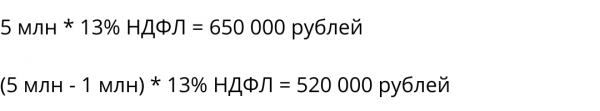

Как это работает? Все просто. Вы продаете квартиру и получаете от нее доход — 5 млн рублей. Затем, указываете в своей декларации сумму дохода и вычета, который вы хотите использовать — 1 млн рублей. Как результат, заплатить налогов нужно меньше:

Разница очевидна — 130 000 рублей!

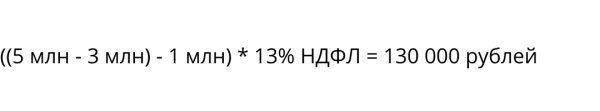

Кроме возврата НДФЛ есть еще один надежный способ сэкономить — грамотно все просчитать и отыскать все документы. Мы не зря акцентировали внимание на том, что уплата НДФЛ происходит именно с прибыли. То есть, если вы докажете, что вы купили квартиру за определенную сумму, то вы можете учесть это в расчете НДФЛ и уменьшить налоговую базу. Возвращаясь к предыдущему примеру, если есть документы, которые подтверждают, что квартиру вы купили за 3 млн рублей, то расчет такой:

Увы, не все, кто владеют имуществом, имеют подходящие документы. Но такая существенная разница стоит того, чтобы поднять архивы и отыскать их. Если сделка проходила через банковские переводы, вы можете найти документы в архивах банка. Если же оплата была наличными — постарайтесь отыскать записи нотариуса или расписки.

Разбираться в налогообложении — не так уж и просто. А в ремонте — и того сложнее! Столько деталей нужно учесть, столько нюансов просчитать… И пока вы раздумываете, как уменьшить базу, за проданную квартиру заниматься планировкой и расчетом ремонта для нового дома некогда? Тогда передайте эту задачу — оставьте данные ниже, а мы сделаем для вас просчет:

Как проходит уплата налога на продажу квартиры?

Теперь поэтапно разберем процесс уплаты НДФЛ и ее оформления:

1. Первый шаг — сбор документов. Вам понадобится:

- гражданский паспорт;

- договор купли-продажи;

- выписка из ЕГРН;

- банковская выписка или расписка, или другой документ, который подтверждает получение денег за продажу.

- все возможные документы по затратам на покупку этого жилья вами.

до 30 апреля

Следующего года нужно подать декларацию

2. Подать в декларацию в федеральную службу по месту жительства. Или зарегистрироваться на сайте ФНС и сделать это online (рекомендуем попробовать — способ экономит много сил и времени). Эти данные необходимо подать до 30 апреля следующего года, после продажи недвижимости. То есть, продавая квартиру в 2021 году, вам нужно подать документы до 30 апреля 2022 года.

3. Далее — проверка данных, а потом — начисление соответствующих сборов.

4. Осталось только оплатить всю сумму. Это можно сделать в специальном сервисе или в online-кабинете налогоплательщика.

Если от продажи вы не получили прибыли, декларация все равно должна быть сдана своевременно. Если цена квартиры была менее, чем 70% от кадастровой стоимости, то платить подоходный налог за продажу квартиры придется со всей суммы сделки.

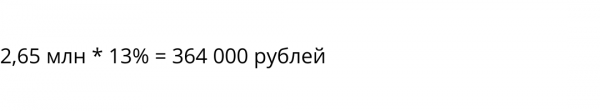

Кадастровая стоимость квартиры — 4 млн рублей. Вы продали ее за 2,85 млн. Тогда вы не платите сборы в государственный бюджет.

Если сумма сделки — 2,65 (меньше чем кадастровая стоимость, умноженная на специальный коэффициент — 0,7), то расчет налога ведется от этой суммы:

Расчет налогового вычета и его внесение — забота самого налогоплательщика. Правда, если вы забыли о такой важной детали, то вы сможете оформить имущественный вычет и в следующем году. Правда, для этого придется повторно собирать документы и оформлять специальную заявку.

Что проверить перед уплатой налога при продаже квартиры

Да, рассчитать налог — непростая задача. Придется учитывать множество параметров и важных данных. Сделали краткий чек-лист, чтобы ориентироваться было проще:

- Проверьте даты приобретения недвижимости

Иногда выгоднее просто подождать, пока пройдет 5 лет с момента вступления в права собственности, чем заплатить НДФЛ. Если у вас осталось всего пара месяцев до 5 лет — не торопитесь с продажей. А чтобы потенциальный покупатель не ушел от вас, можно честно ему рассказать о причинах или даже заключить предварительный договор.

Проверьте, сколько сделок купли-продажи вы выполнили или планируете в этом году

Воспользоваться налоговым вычетом на 1 млн рублей можно 1 раз в году. А значит — имеет смысл разнести две большие продажи в разные годы, чтобы получить максимальную выгоду.

- Отыщите документы о приобретения жилья

Они могут серьезно уменьшить вашу базу, с которой вы платите в бюджет. Это правило, кстати, работает и для того жилья, что было получено в наследство. Достаточно только предоставить документы, что вы понесли расходы при вступлении в наследство и на эту сумму будет уменьшена сумма, облагаемая сборами.

- Проверьте список тех, кто может получить льготу на уплату сбора

Государство проводит много программ по поддержке разных слоев населения. В частности, это касается и продажи недвижимости. На данный момент освобождены от оплаты НДФЛ пенсионеры, некоторые военные, жители отдельных регионов, многодетные семьи. Эти продавцы освобождаются от уплаты подоходного налога. Этот список периодически меняется и дополняется. Не упустите такую возможность воспользоваться своим законным правом.

Чтобы рассчитать налог с продажи недвижимости, вам придется помнить обо всех этих параметрах и учитывать каждый из них.

Вопросы и ответы

А теперь ответы на самые часто задаваемые вопросы по теме от нашего эксперта:

1. Нужно ли платить налог с продажи квартиры и какой, если собственников, которые владеют недвижимостью, несколько?

Владение жилым помещением несколькими собственниками — рисковое мероприятие. Как минимум потому, что документов для заключения сделки и оформления налогов и вычетов потребуется больше.

В обычном случае, собственники передают свои права, в обмен на долю от дохода одному из них. Сборы в госбюджет оплачиваются на общих основаниях, вычет начисляется так же.

Эту схему используют, чтобы минимизировать выплаты, и продают недвижимость отдельными договорами. Квартира стоит 3 млн. У нее три собственника. И каждый продает свою часть отдельными договором за сумму 1 млн рублей. В результате каждый получает вычет, равный 1 млн рублей и выплаты никто не платит.

Раньше, эту схему использовали часто. Сейчас же, ФНС ведет борьбу с такими способами уклонения активно и это может быть чревато неприятными последствиями для всех участников процесса.

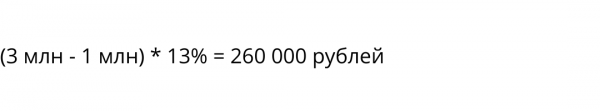

2. Какой налог с продажи квартиры если ее стоимость равна 3 млн?

Зависит от того, какие документы у вас есть. В общем случае:

Уменьшить сумму можно, если вы предоставите договор купли-продажи, по которому вы приобрели недвижимость. Или воспользоваться годовым вычетом:

3. Какой НДФЛ при продаже квартиры, полученной в дар или как наследство?

Согласно законодательству, налоги платятся с полученной прибыли, но не с наследства или подарка. Если вы решите продать свое наследство, то получите прибыль, а значит, она будет облагаться сборами — 13%.

4. Кто должен заниматься возвратом подоходного?

В общем случае — вы. Или ваш бухгалтер. Но, если вы зарегистрированные на сайте и вовремя подаете все документы, вычет может быть начислен автоматически. Сейчас система только тестируется, но в будущем будет работать полностью автоматически.

Чтобы уплатить подоходный налог, нужно все грамотно рассчитать, вовремя собрать все документы и подать их в федеральную службу… А чтобы узнать стоимость ремонта в квартире достаточно просто оставить данные о ней в форме ниже: